この記事にはプロモーションが含まれます。

当サイトをご覧になっている読者の皆様は基本的にはどんな風に株式投資を行っているだろうか?

おそらく自分で能動的に「上がりそうな銘柄」を選んで投資している人がほとんどではないだろうか。

当方はそもそも株式投資が好きだし基本的には自分で銘柄選びをする投資方法をしているが、ここ最近は「ほったらかしたまま、自動で資産運用ができる画期的なシステム」が非常に優秀だという話を聞いてかなり興味を持っている。

もちろん当方は「これから上がる株を予想する」ことが好きなので、これまで通りにテーマ株を中心に銘柄選びを継続して投資することも続けていくつもりだが、一方で「ロボアドバイザー」とか「自動資産運用」と呼ばれるものに積立投資をするのもアリだと思っている。

ハッキリ言って調べれば調べるほど、このロボアドバイザー(全自動資産運用ソフト)という代物は画期的。

画期的過ぎるわ。

今後、ロボアドバイザーと呼ばれるソフトをしっかりと比較してまとめるつもりだが、まずは国内の全自動資産運用ソフト(アプリ)でナンバーワンの「ウェルスナビ」について、評判や口コミ、メリット・デメリット・リスクなど様々な角度から調べてみた。

結論から述べてしまうがウェルスナビは本当に凄いと思うぞ。本当に画期的だと思うのでぜひともこの記事は最後まで読んで頂きたい。

この記事を読んでほしい人

- 資産運用に興味がある人

- 老後の資産形成に不安がある人

- ロボアドバイザー(自動投資)に興味がある人

- 自分で銘柄選びをしても上手くいかなった人

- 仕事が忙しくて投資をする暇も勉強する暇もない人

ウェルスナビとは

とりあえずウェルスナビとはなにか?という点から説明していこう。

ウェルスナビとは「株式会社ウェルスナビ」が運営する全自動で資産運用ができるロボアドバイザーである。

株式会社ウェルスナビは2015年04月28日に設立された比較的新しい会社で上場もしていない(2018年現在)が、立ち上げたメンバーは非常に豪華だ。

まず、代表取締役CEOの柴山和久氏は東京大学法学部、ハーバード・ロースクール、INSEAD卒でニューヨーク州の弁護士。さらに日英の財務省で合計9年間に渡り予算、税制、金融、国際交渉に参画した経歴もある超がつくほどのエリート。

また取締役CTO&CPOの井上正樹氏はグリーの開発本部副本部長や開発企画室長としてインフラ整備やエンジニア育成を担当した凄腕だし、社外取締役にはソフトバンクインベストメント(現SBIホールディングス)の取締役を務めた川島克哉氏がいたりと豪華な経営メンバーが集まっている。

※ウェルスナビの経営チームについて詳しく知りたい方はウェルスナビのHPですぐに確認できるのでチェックしてみるといいだろう。

さて少し話がずれたが、ウェルスナビはノーベル賞受賞者の提唱した理論に基づいた資産運用のプロセスをテクノロジーの力で全て自動化したロボアドバイザーである。

これまで「自分の資産をほったらかしで運用してもらう」というのは、一部の富裕層などだけが実現できた方法だが、これからはロボアドバイザーによって一般の人でも手軽に「世界水準の長期・分散・積立投資をほったらかしで自動運用」することができる。

何度も言うがこのサービスはかなり画期的だ。すでに投資をしている人はもちろん、投資未経験の人にも注目してもらいたいサービスと言える。

さっそく「ウェルスナビは儲かるのか?」という結論に入りたいところだが、その前にまず「資産運用をしないリスク」について理解しておいて頂きたい。この前提条件を理解するかしないかでウェルスナビなどロボアドバイザーに対する見方・意見が全く変わってくるはずだ。

資産運用をしないリスク

「資産運用をしないリスク」については、ウェルスナビの代表取締役である「柴山CEO」がウェルスナビを立ち上げるきっかけになったエピソードが非常にわかりやすいので、実例として説明していきたい。

非常にザックリと説明するが、ある時、柴山CEOはアメリカ人の義父母の金融資産に衝撃を受けたという。それはアメリカ人の義父母の資産と日本にいる両親の資産に「じつに10倍もの開き」があった事を知ったからだ。

ちなみに柴山CEOの両親と義父母は学歴も年収も勤続年数もほぼ同じとのこと。にも関わらず、金融資産はほぼ10倍の開きがあったという。これが愕然とする数字だ。

この「金融資産の10倍の開き」こそ、資産運用をしないリスク。もっといえばアメリカと日本の金融リテラシーの差と言えるだろう。

アメリカでは、多くの企業が若い社員に資産運用をさせる。専門家の助言を受け給料から毎月、貯金感覚で積み立て投資にお金を回し世界の株式や債券などに分散投資をするのだ。年間の利回り目標は決して高いものではないが、リスクを分散した長期投資で年間利回り3%~5%を30年以上続けると、定年退職の時には数千万~億というまとまった資産を得ている。

対して日本では資産運用をしているのは一部の富裕層がメインで、一般的なサラリーマンなどは毎月微々たる金額を微々たる利率の定期預金などに貯金していくことの方が一般的だ。

今の日本の銀行の預金利率をご存知だろうか?

2018年の定期預金の平均年利率は、およそ0.001%。

もう一度言おう、0.001%だ。これは驚愕の低金利である。

0.001%の利率の場合、例えば100万円を預金したとして1年後貰える利息はたったの10円だ。

対して、リスク分散した長期投資で100万円を年間利回り3%で投資したとすれば1年後に3万円の利息を貰える計算になる。

これを30年間続けるとその差は歴然。投資する金額にもよるが、数千万~数億円もの開きがでる可能性すらある。これこそ柴山CEOが愕然とした「資産運用をしないリスク」だ。

柴山CEOは、もし自分の両親が米国人の妻の両親と同様に、若い時分から専門家に資産運用を任せていたとすれば、今の何倍も豊かになっていたハズだと思ったそうだ。

柴山CEOのこの経験がウェルスナビを立ち上げるきっかけの一つ。

確かに日本の金融リテラシーは世界的にみてもかなり低い水準にある。考えてみれば、学校でも「お金のこと」をしっかりと教えてくれる機会はなく、むしろ日本では「汗水たらして地道に働くこと」こそ絶対的な美学として考えられているフシもある。お金に働いてもらう「投資」は、むしろ「楽して儲けようとしている」というように、目の敵にされているようなところもあるのではないだろうか。

もし「株で損をした話」などを聞こうものなら、鬼の首をとったように「楽して儲けようとするから罰が当たったんだ!」という人も多いと思う。

ハッキリ言ってこんな思考では世界から取り残されてしまう気がする。

こうした状況を変えるべく柴山CEOが立ち上げたサービスこそがロボアドバイザー「ウェルスナビ」だ。

ウェルスナビは儲かるのか!?

「資産運用をしないリスク」についてザックリと理解できたところで、本題「ウェルスナビ」は儲かるのか?!という点について言及していきたい。

先ほどの話の続きだが、たとえば今40歳の人が100万円からスタートし毎月3万円づつ25年間(300ヶ月)しっかりと貯金をしたとすると…

100万円+(3万円×300ヶ月)=1000万円

1000万円の金額が貯まる計算になる。

これと同じく、100万円からスタートして毎月3万円づつ25年間(300ヶ月)ウェルスナビで長期の積立投資をしていた場合のシミュレーションを見てみよう。

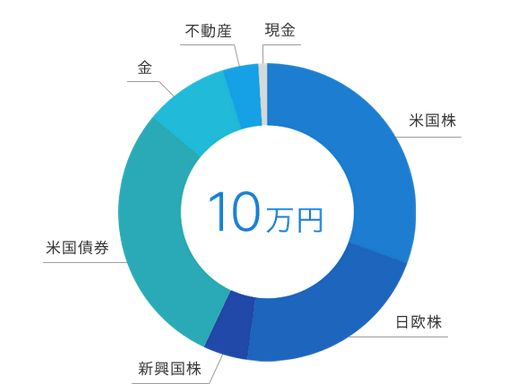

ウェルスナビのシミュレーション(元本1,000万円)

1992年からの25年間、世界の金融資産に分散投資をしたとすると資産は約2.4倍に。

※1992年1月に100万円でスタートし毎月3万円ずつ積立、WealthNaviのリスク許容度3のポートフォリオ(2017年4月時点)で資産運用した際のシミュレーション。ポートフォリオの構成は、米国株(VTI)30.6%、日欧株(VEA)21.5%、新興国株(VWO)5.0%、米国債券(AGG)29.1%、金(GLD)8.8%、不動産(IYR)5.0%。あくまで過去のシミュレーションであり、将来のパフォーマンスを保証するものではありません。

なんと、ただ単に貯金をした場合と比較しておよそ2.4倍。金額にして1,457万円もの開きが出てしまうのだ。

投資にあてた元本が1000万円でシミュレーションした場合ですら1,457万円もの差がでてしまうのだから、これが投資金額が増えればさらに差額は開く計算になる。

例えば3000万円を長期投資に充てた場合、25年間で資産は7200万円となるシミュレーションだ。金額差でいえば4200万円の差額がでる計算になる。もし4000万円を長期投資に充てた場合、25年間で資産は9600万円になる。資産運用をしてさえいれば、老後に1億円近い金額を手にすることは不可能ではないという計算だ。

もちろん、このシミュレーションはあくまで過去のシミュレーションであり将来のパフォーマンスを保証するものではないので過信すべきではないかもしれない。

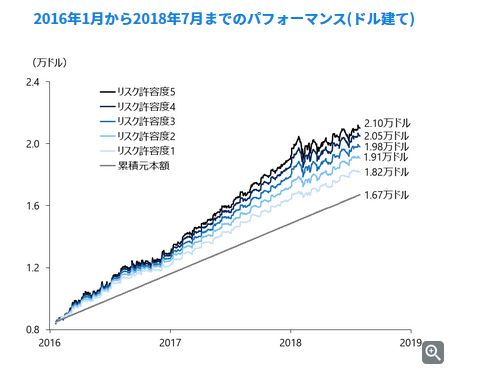

では、ウェルスナビのサービス開始後(2016年01月19日~2018年07月31日)のパフォーマンスを見てみよう。

ウェルスナビ 実績(パフォーマンス)

ウェルスナビはまだ始まったばかりのサービスのため、参考になるモデルケースは期間が短いが、一応ウェルスナビのサービスが開始された後のパフォーマンスは公開されている。それをみてみよう。

サービス開始後のパフォーマンス

(2016年1月19日~2018年7月31日)

モデルケースはWealthNaviのサービスを開始した当初(2016年1月19日)に100万円、その翌月から毎月3万円ずつ積み立てながら投資した場合のものです。

なおWealthNaviは、お客様のリスク許容度に応じてローリスク・ローリターンの「リスク許容度1」から、ハイリスク・ハイリターンの「リスク許容度5」まで5通りの最適なポートフォリオを提供しており、パフォーマンスはリスク許容度によって異なります。(※)

ウェルスナビは利用する前に自身で「リスク許容度(1~5)」を選び、そのリスク許容度に応じて最適なポートフォリオを組むのだが、リスクを最も抑えた「リスク許容度1」でもリターンは+6.2%となっている。「リスク許容度5」の場合、リターンは+22.7%。これを続けていればどうなるかは想像に難くないだろう。

例えば、かの有名な投資家「ウォーレン・バフェット」は年間平均22.6%のリターンを37年間継続したことにより世界一の投資家として名を馳せた。

もしも投資元本が100万円で22.6%の利回りを37年間継続できたとしたら、資産は18億円を超える計算になるのだ。

もちろんウェルスナビがウォーレン・バフェット級のパフォーマンスを長期にわたって出し続けることは流石に期待していないが、バフェット級でないとしても長期の分散積立投資で数%でもプラスの利回りを実現できれば、ただ単に銀行のススメの涙ほどの金利で定期預金をしているよりも圧倒的に夢があることだけは読者の皆様に理解しておいてほしい。

ウェルスナビ メリット

ウェルスナビのメリットはこんなところだろうか。

ウェルスナビはほったらかしで世界水準の資産運用ができる

ウェルスナビを使う最大のメリットといえばこれだろう。ウェルスナビは全自動の資産運用ソフト。つまり最初の設定さえ済ませてしまえば、ほぼ「ほったらかし」で全自動で資産を運用することができる。

加えていうとウェルスナビはノーベル賞受賞者の提唱した理論に基づいた資産運用のプロセスを全自動化している。つまり、ほったらかしで「世界水準」の資産運用ができるのだ。これは働く世代には非常に嬉しいメリット。と、いうか本業をもっている方は、こういう形でないと投資することが難しいといった方がいい。サラリーマンなど本業がある人はどうしても投資の勉強をする時間はとりにくく、またそもそも投資にまわす時間も取りにくいはずだ。この問題はウェルスナビで解決できる。

ウェルスナビはそもそも「働く世代に豊かさを」というスローガンを掲げている資産運用ソフト。資産運用というと日本では「リタイアした世代がするもの」というイメージだったが、ロボアドバイザーに資産運用を任せれば働く世代のサラリーマンでも「お金を働かせる」ことができる。

ほぼほったらかしで世界水準の資産運用ができるのはウェルスナビ最大のメリットといえるだろう。

ウェルスナビは感情に左右されずに続けられる

投資経験者ならば誰もがわかることだが、投資は「感情に左右されてしまうもの」である。

「もう少し待てばもっと儲かる」

「もう少し待てば損失が回復する」

などなど、一時の「もっと儲けたい」「損失を出したくない」という感情にとらわれて、さらに利益確定のタイミングを逃したり、損失がどんどん膨らんでしまうということはトレーダーならば誰しもあるはずだ。多くのトレーダーは自分の感情をコントロールできずに、損失が膨らみ相場から退場してしまう。

システムトレードやロボアドバイザーに運用を任すメリットはこのような「感情に左右されずにトレードできる」ことだ。感情に左右されずにコツコツと続けること。これが資産運用の成功のポイントと言える。

敏腕トレーダーなら、シストレやロボアドバイザーよりも優秀なトレードができるかもしれないが、敏腕トレーダーになるためには膨大な投資センスや強い意志が必要不可欠だし、そもそも勉強時間も膨大に必要だろう。

本業をもつサラリーマン投資家にはウェルスナビのような全自動の資産運用をするのが手っとり早い。感情に左右されずにコツコツと資産運用ができる点、これはウェルスナビの大きなメリットと言えるだろう。

ウェルスナビは手数料がシンプルでわかりやすい

これはウェルスナビの良い点でもあり、悪い点とも言えるのだが、兎にも角にもウェルスナビの手数料形態は非常にシンプルでわかりやすい。

ウェルスナビの手数料はズバリ「年間:預かり資産の1%<税別>(預かり資産3000万円まで)」だ。預かり資産が3000万円を超えると、3000万円を超える部分は年率0.5%<税別>となる。

例えばウェルスナビに資産を300万円預けていた場合、年間でかかる手数料は3万円という計算になる。非常にシンプルな手数料形態でわかりやすい。投資初心者でもこれだけわかりやすい手数料ならば不安なく始められるのではないだろうか。

ウェルスナビはセキュリティ面が安心

ウェルスナビはセキュリティ面に関しても安心だ。ユーザーの資産とウェルスナビの資産は法令に基づき、明確に分けて保管しているので、ウェルスナビにもしものことがあってもユーザーの資産には影響が及ばないようになっているようだ。また、もしもウェルスナビが倒産してしまったケースでも、ユーザーの資産が1000万円以内の場合は日本投資者保護基金と契約しているため、全額ペイオフされる。

ウェルスナビは10万円から始められる

ウェルスナビは「10万円から始められる」というのも嬉しい点の一つといえるだろう。資産運用を10万円から始められるというのはハードルとしては大変低いと思う。

もし10万円の資金で株式投資をしようとするならば、一部の銘柄にしか投資できない可能性が高い。また10万円以内で買える株となると「ボロ株(低位株)」も多くリスクも大きい。

その点ウェルスナビでは「※端株取引」が可能なため、10万円という限られた資金でもETFをバランスよく購入し最適なポートフォリオを組むことが可能だ。

※端株取引とは証券取引所で取引できる単位に満たない端株を取引する仕組みのこと。

またもし10万円がまだ用意できないとしても少しずつ積み立てていき10万円に到達した時点で運用を開始できる。

いずれにせよ「少ない資金からでも始められる」という点はウェルスナビの大きなメリットといえるだろう。

ウェルスナビは特定口座にも対応(確定申告は原則しなくても良い)

ウェルスナビでは口座開設の際に「源泉徴収アリの特定口座」を選択すれば、確定申告を原則しなくてよい。この点は、証券口座の特定口座と同様といえる。

ウェルスナビはDeTAX機能がある

ウェルスナビには「デタックス(DeTAX)機能」という他のロボアドバイザーにはない機能がある。「デタックス(DeTAX)機能」とは、ユーザーの「譲渡益に対する税負担」を自動的に最適化する機能のこと。

分配金の受け取りやりバランスなどにより生じる税負担が一定額を超えた場合、ユーザーのポートフォリオ組み入れ銘柄が抱える含み損を実現することで翌年以降に繰り越す。これによりユーザーの税負担を最適化できるとのこと。

ただし「デタックス(DeTAX)機能」機能は一定の条件が満たされた場合にのみ適用されるもので、税負担を必ず繰り延べるわけではない点に注意しておきたい。

ザックリとだがウェルスナビのメリットは理解できたと思う。ハッキリ言ってウェルスナビはかなり優れたロボアドバイザーだと思う。国内ロボアドバイザーNO.1は伊達ではないということだろう。

ウェルスナビ デメリット

ウェルスナビにもデメリットはある。以下に当方が個人的に感じるウェルスナビのデメリットをピックアップしてみる。

ウェルスナビは手数料が少し高め?

ウェルスナビの手数料は年率:預かり資産の1%。非常にシンプルで分かり易い手数料形態だが、少し高いという意見もあるかもしれない。だが、当方の個人的意見としては「年率:預かり資産の1%」で世界水準の資産運用を「ほったらかし」で行ってくれるのであればハッキリ言って安いと思う。

またウェルスナビは「リバランス」の手数料が不要となっている。

リバランスとはETFの時価が変動しポートフォリオの資産割合が当初の最適な割合とかけ離れていった場合にポートフォリオの割合を最適な状態に戻すことをいう。リバランスは資産運用を続けていると必ずといっていいほど必要になってくる工程だが、もし自分でポートフォリオを組み管理している場合は、リバランスのたびに金融機関への手数料が必要だが、ウェルスナビでは取引ごとの手数料を払う形態ではなく「年率:預かり資産の1%」という手数料形態なので、リバランスをした際でも手数料は不要なのだ。

この点を考えると、ウェルスナビの手数料はかなりお得といえるだろう。

それにそもそも手数料が高いか安いか?という点は、そのロボアドバイザーが「手数料以上の成果」を出してくれるかどうか?という点にかかっている。手数料以上の成果を出してくれるならば、全く問題ないと言える。

ウェルスナビは元本割れのリスクがある

ウェルスナビも投資商品のため元本割れのリスクがある。これもデメリットといえばデメリットかもしれないが投資商品なら元本割れのリスクが付くのは当たり前。元本割れのリスクを背負えないくらいならそもそも投資に向いていないのだろう。そういう方は投資はすべきではないと思う。

ウェルスナビはNISA口座の利用が不可

ウェルスナビに限った話ではないが、現状(2018年8月時点)では国内ロボアドバイザーではどれもNISA口座は使えない。今後利用できるようになればよいが、今のところはどのロボアドバイザーもNISA口座は利用できないのでこの点をウェルスナビの明確なデメリットというのは少し語弊があるかも。

ここまで読んで頂ければわかると思うが、ハッキリ言ってウェルスナビのデメリットは問題にならないレベルのものだ。ロボアドバイザーというサービスの性質上、手数料は必ずかかってくるものだし、要は手数料を補えるだけの収益を上げさえすれば全く問題にならない。また元本割れのリスクがあるのも投資である以上、当然のこと。元本割れのリスクを許容できないならばそもそも投資をすべき性格ではない。

NISA口座が使えないのは現状では、どのロボアドバイザーでも同様。つまり個人的には「現時点ではウェルスナビには明確なデメリットはない」と思っている。強いていうならば、手数料がもう少し安ければ言うことないかな、というくらいだ。

あくまで個人的意見ではあるが、これらのデメリットを許容できるのであればウェルスナビは間違いなく良いサービスと言える。

ウェルスナビ 始め方

ウェルスナビの始め方は非常にシンプル。まずは口座開設をする。この口座開設の申し込みは最短3分で当然無料となっている。口座開設の手続きが完了したら、その後はウェルスナビより書類が届くので受け取ろう。

ハッキリ言ってウェルスナビの始め方は超カンタンで、他の証券口座の開設に比べてもかなり早いと思う。一応念のためもう一度基本的なウェルスナビの始め方の流れを記載しておこう。

- 口座開設(申し込み最短3分・その後書類受け取り)

- リスク許容度の設定

- 入金

ほぼこの3ステップで資産運用ができてしまう。ハッキリ言って証券口座を開いたことのある方などは拍子抜けしてしまうほどのお手軽さだと思う。そして入金額が一定額以上になれば自動的に資産運用が始まる。

ここでステップ②「ウェルスナビ リスク許容度」について軽く説明しておこう。

ウェルスナビ リスク許容度

ウェルスナビの口座開設が完了しログインすると「リスク許容度」を設定する。このリスク許容度とは言葉通りの意味で、資産運用を行う際に「どれだけのリスクを許容するのか?」ということ。

ウェルスナビのリスク許容度は「1~5」となっており、1がもっとも「リスクを取らない」設定で、5がもっとも「リスクをとる」設定だ。

このリスク許容度についてはたった6門の質問によって行われる。

質問は以下の通りだ。

- 現在、何歳ですか?

- 年収はおおよそいくらですか?

- 金融資産はおおよそいくらですか?

- 毎月の積立額は?

- 資産運用の目的は?

- 株価が1カ月で20%下落したら?

これらの質問に「選択式の回答」をしていくだけで、自分の「リスク許容度」を判断してくれる。

おそらくリスク許容度を判断する"キモ"となるのは質問6の「株価が1カ月で20%下落したらどうするか?」というものだと思うが、いずれにせよ普通に回答していくだけで自分のリスク許容度がわかるので非常にカンタンだ。

ちなみに当方が無料診断した場合リスク許容度は5/5だった。これは「マックスでリスクを取る」という設定だ。この場合、「2000万円の投資額が70%の確率で3,657万円以上になります」とのこと。凄いな。

リスクに関しては各個々人の経済状況や考え方などによって異なるものなので、ウェルスナビの質問に素直に回答していくのが一番だと思う。

ウェルスナビ ポートフォリオ

前述のとおり、ウェルスナビではポートフォリオを個別にモニタリングしており、バランスが崩れるた場合には「リバランス」してくれる。(リバランスとはポートフォリオのバランスを整えること)

また前回のリバランスから半年が経過した場合にもリバランスを行う。常に最適なバランスを保つように監視されているから安心して資産を預けることができそうだ。

ウェルスナビ 評判(口コミ)

当ページでもウェルスナビの評判・口コミを募集している。実際にウェルスナビを利用したことがある方はぜひ、このページの最下部から使用感・感想などなんでもいいので、投稿してみてほしい。

なお、ウェルスナビの評判・口コミが少しでも伝わればと思いツイッターでウェルスナビの感想を述べているツイートを少しだけピックアップしてみた。

20万円増資しました

育ってくれーーー#WealthNavi#ウェルスナビ#ロボアドバイザー pic.twitter.com/5gyLF9Zjvp— c (@wealthupup) 2018年9月4日

まとまった金額を入れる??なかなかプラスにならずしびれを切らす??大部分出金??プラス やっぱり積立が大切なんですねえ。時期もあるけど #ウェルスナビ

— いぬのおまわりさん (@inunoomawarisa6) 2018年8月27日

ウェルスナビ67日目

今日は少しプラス!

そろそろ入金だからたのしみ!!#ウェルスナビ #wealthnavi pic.twitter.com/8FVWWyLxHU— わとそん (@necoooone) 2018年9月4日

ウェルスナビに続いてひふみ投信も解約した。長期的に運用するものだっていうけど、株と違って好きなタイミング、金額(基準価格)で売買できないのは嫌だなあって思った。これから投信系は楽天ポイント投資と毎日積立NISA(1日2、300円くらい)のみやってこうと思う#ウェルスナビ

— ちゃちゃお (@chachao3333) 2018年8月16日

#ウェルスナビ

ウェルスナビ運用開始20日目

トータルでプラスを維持。

また昨日より若干プラスに! pic.twitter.com/MqsJXKQoth— kyami (@kyamisama_0613) 2018年9月3日

ウェルスナビ 18日目

全ての項目がプラス。2%見えてきた。#ウェルスナビ #WealthNavi pic.twitter.com/43qvNctwYz— bot_justin@ウェルスナビ (@bot_justin4324) 2018年8月28日

ウェルスナビ まとめ

かなり長くなってしまったが、ここまでしっかりとご覧になってくれればもうお分かりの通りだ。結論、資産運用は非常に重要。個人的には「絶対に若いうちから資産運用をしておくべき」と思っている。

改めてもう一度言っておくが、日本人の「金融リテラシーの低さ」は深刻なものだ。そろそろ本当に学校の授業で「お金に関するアレコレ」をきっちりと教えてあげるべきだと思うのだが。若いうちから「お金を働かせる」ということを覚え、リスクを理解して資産運用をしておけば、多くの日本人は老後の心配もかなり減るだろう。

とにもかくにも、もし読者の方で「数年間に渡って銀行口座に数百万単位でお金が眠らせている方」がいればハッキリ言ってもったいないと断言しておく。なんらかのかたちでお金を働かせるべきだと思う。

だが働き盛りの方は自分で勉強し投資するという時間がないのも事実。だからこそ長期の積立分散投資がほぼほったらかしでできるウェルスナビは本当に画期的なサービスなのだ。

もしもこの記事を読んで少しでも共感できたという方は、是非これを機会に「資産運用」というものを真面目に考えてみてほしい。

読者様が数年後、あるいは数十年後に「やっておいてよかった」と思ってくれれば嬉しい限りだ。